Suomen valtion lainanotto tapahtuu pääasiassa euromääräisten viitelainojen (Republic of Finland Government Bond, RFGB) liikkeeseenlaskujen kautta. Uusia lainoja lasketaan liikkeeseen syndikoiduissa emissioissa.

Syndikoidussa emissiossa lainan tarjouskirja avataan tietyksi ajaksi, jonka aikana sijoittajat voivat jättää tarjouksensa. Päämarkkinatakaajapankit (Primary Dealer eli PD-pankit) järjestävät syndikoinnit siten, että sijoittajien tarjoukset tulevat tarjouskirjaan aina pankin myyntiryhmän kautta. Liikkeeseenlaskijan näkökulmasta jännittävää on se, miten tarjouskirja kehittyy lainan syndikoinnin aikana.

Sijoittajien tarjouksenjättöhalukkuuteen vaikuttaa moni asia. Niistä tärkeimpiä ovat lainanottajan luottokelpoisuus, sijoittajan näkemys kyseisen lainan hinnoittelusta, likviditeetistä ja ehdoista, sijoittajan sijoitusrajoitukset ja käytössä olevat varat, yleinen markkinatunnelma ja riskinottohalukkuus.

Sijoittajia on erilaisia

Tyypillisesti valtioiden korkean luottoluokituksen velkakirjoihin sijoittavat ns. buy-and-hold-tyyppiset sijoittajat, kuten keskuspankit ja eläke- ja vakuutuslaitokset. Ne pitävät lainaa sijoitussalkussaan suhteellisesti pitkiä aikoja. Tämä tukee lainan jälkimarkkinahinnoittelun vakautta, ja siksi tällaisia sijoittajia arvostetaan. Viime vuosina myös pankkien treasury-osastot ovat muuttuneet aktiivisemmiksi valtiolainamarkkinoilla lisääntyneen regulaation takia.

Toisaalta valtionvelkakirjamarkkinalla tarvitaan myös toimijoita, jotka ylläpitävät markkinalikviditeettiä eli vaihtuvuutta. Markkinatakaajapankkien lisäksi näitä ovat sijoittajista tyypillisesti pankit, omaisuudenhoitajat ja eri tyyppiset rahastot.

Monipuolinen jakauma on tavoite

Liikkeeseenlaskijan näkökulmasta velkakirjan ensihetket syndikointihetkellä ja pian sen jälkeen ovat usein merkitseviä koko lainan juoksuajan laadukkaan hinnoittelun kannalta. On tärkeää, että sijoittajien kiinnostus saadaan herätettyä, mutta yhtä lailla lainan tulisi säilyä vakaana ja likvidinä jälkimarkkinalla. Eri tyyppisiä sijoittajia tarvitaan lainan tasapainoiseen hintakehitykseen.

Liikkeeseenlaskijan tavoitteena on monipuolinen sijoittajajakauma. Esimerkkinä voidaan mainita maaliskuussa 2016 liikkeeseenlaskettu 15.4.2026 erääntyvä viitelaina, jonka sijoittajina olivat pankkien treasury-osastot, rahastot, keskuspankit ja muut julkiset instituutiot, eläkerahastot ja vakuutuslaitokset sekä pankit. Kyseisen viitelainan jakauma sijoittajatyypeittäin oli mallikkaan tasapainoinen ja tyypillinen 10-vuotiselle lainalle.

Kaupankäyntivolyymit jälkimarkkinoilla

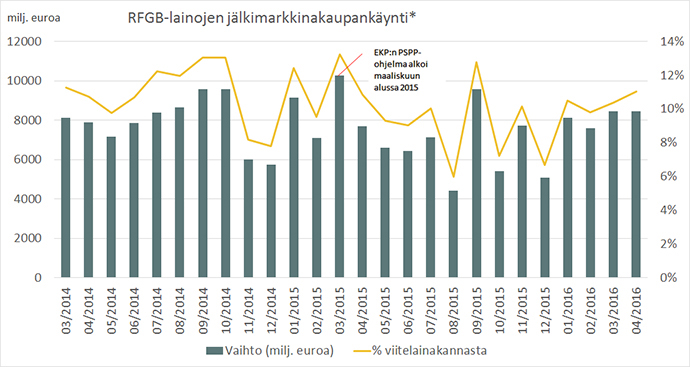

Valtiokonttori seuraa aktiivisesti viitelainojen jälkimarkkinakaupankäyntiä markkinadatavälineiden ja päämarkkinatakaajapankkien raportoinnin kautta. Viimeisen vuoden aikana kuukausittainen raportoitu jälkimarkkinakaupankäyntivolyymi (sijoittajien osto- ja myyntivolyymi yhteensä) on ollut keskimäärin noin 7 miljardia euroa. Toisin sanottuna ainakin noin 10 prosenttia koko viitelainakannasta vaihtaa omistajaa joka kuukausi.

RFGB-lainojen jälkimarkkinakaupankäyntivolyymi

RFGB-lainojen_jälkimarkkinakaupankäynti

* Sisältää päämarkkinatakaajapankkien ostot ja myynnit muiden kuin toisten PD-pankkien kanssa.

Lähde: Valtiokonttori

Suurimman kaupankäyntivolyymin takana on pankkeja, keskuspankkeja ja julkisia instituutioita sekä rahastoja. EKP:n valtionlainaosto-ohjelman (PSPP) ostot eivät sisälly tässä esitettyihin lukuihin. Noin vuosi sitten pelättiin PSPP:n syövän lainojen jälkimarkkinalikviditeettiä, mutta tämän volyymitilaston perusteella vaikuttaisi siltä, että loppuvuonna 2015 tapahtunut notkahdus olisi alkuvuodesta 2016 palautumassa. Tämä voi toki olla myös normaalia vuodensisäistä vaihtelua, eli loppuvuodesta tilanne voi taas olla toinen. EKP on ostanut suomalaisia julkisia velkakirjoja yhteensä 12,025 miljardilla eurolla maaliskuun 2015 ja huhtikuun 2016 välisenä aikana.

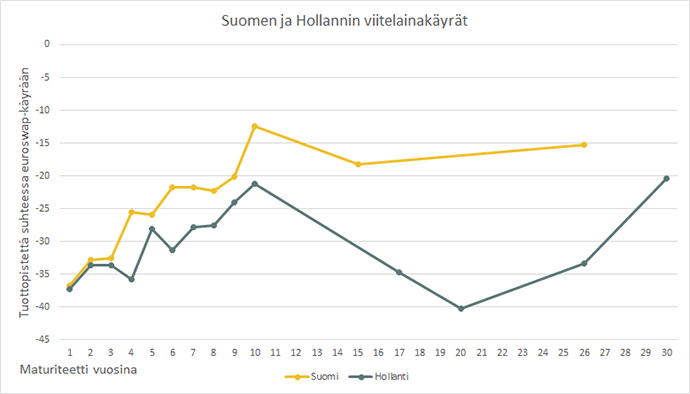

Lainojen jälkimarkkinahinnoittelu kertoo likviditeetistä

Lainojen likviditeettiä voi tarkastella volyymin lisäksi myös jälkimarkkinahintojen avulla. Suomen valtion lainakäyrä (keltainen viiva kuvaajassa) kuvaa eri pituisten lainojen hinnoittelua jälkimarkkinalla tiettynä ajankohtana. Kuvaajassa on tilanne 8. kesäkuuta 2016. Kuvaajassa kunkin maturiteetin (x-akseli) tuotto on esitetty tuottopiste-erona euroswap-käyrään (y-akseli).

Suomen ja Hollannin viitelainakäyrät 8.6.2016

Maaliskuussa liikkeeseenlaskettu vuonna 2026 erääntyvä laina on 10 vuoden maturiteetin viitelaina ja myös uusin laina käyrällä. Sen tuotto 8.6. suhteessa swap-käyrään oli -13 tuottopistettä. Eri lainojen hinnoittelu ei käyrällä näytä lineaariselta, vaan 2026 erääntyvä laina näyttää hieman ”halvemmalta” käyrällä verrattuna sitä lyhyempään ja pitempään käyrän pisteeseen.

Kuten kuvaajasta huomataan, vertailumaa Hollannin käyrästä voi tehdä samantyyppisen havainnon 10 ja viiden vuoden maturiteeteissa. Mistä tämä voi johtua? Yksi syy voi olla lainojen huonontunut likviditeetti. PSPP on laskenut lainojen tuottotasoja entisestään, jolloin sijoittajien houkuttelemiseksi tämän vuoden liikkeeseenlaskuissa lainojen emissiohinnat suhteessa swap-käyrään ovat olleet hieman aikaisempia lainoja halvempia. Tämä näkyy myös lainojen jälkimarkkinahintojen kehityksessä. Absoluuttiset tuottotasot ovat kuitenkin historiallisen alhaiset.